Wir alle haben die Umstellung auf OSS in der

WaWi wohl mittlerweile ganz gut "überstanden". Ich habe aber eben etwas gelesen, dass dabei ist, mir den Tag zu vermiesen:

Ausgangslage:

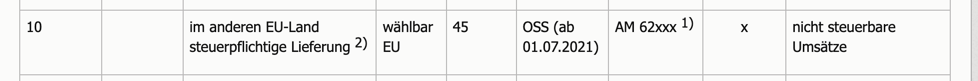

Bisher ging ich davon aus, dass ab dem 01.07. (Stichtag Lieferdatum) alle Rechnungen B2C in die EU mit dem Steuersatz des Bestimmungslandes erstellt werden müssen. Etwas anderes ist meines Wissens mit der hier besprochenen Konfiguration der WaWi auch nicht vorgesehen.

Heute stolpere ich bei der Einrichtung der Erlöskonten und einem Webinar von dekodi (Nexus) über folgendes: Die neuen Erlöskonten werden nur dann verwendet, wenn die Lieferschwelle von 10.000 EUR "gerissen" wurde. Vorher werden alle Geschäftsfälle nach der alten Logik gebucht.

Ich habe dann ein wenig gesucht und diese Aussage hier gefunden:

Frage: Wenn die einheitliche Lieferschwelle von 10.000 Euro nicht überschritten worden ist, muss dann deutsche Umsatzsteuer auf der Rechnung ausgewiesen werden? Sobald die einheitliche Lieferschwelle von 10.000 Euro überschritten worden ist, muss dann jeweils die lokale Steuer des jeweiligen Landes auf der Rechnung ausgewiesen werden?

Antwort: Sofern die Lieferschwelle von 10.000 Euro nicht überschritten worden ist, ist die Lieferung / Leistung in Deutschland steuerbar und unterliegt somit der deutschen Umsatzsteuer (19 % oder 7 %). Bei Überschreitung der Lieferschwelle ist der Verkauf im Empfangsland steuerbar, d.h. die Lieferung unterliegt auch dem dort geltenden Steuersatz. Grundsätzlich kann aber bei Teilnahme am OSS-Verfahren auf die Ausstellung einer Rechnung verzichtet werden. Wenn Ihr Euch zur Ausstellung einer Rechnung entscheidet, sind die Rechnungsstellungsvorschriften des Mitgliedstaats, in dem Ihr für das OSS-Verfahren registriert seid, anwendbar. Wenn Ihr also am OSS-Verfahren in Deutschland teilnehmt, müsst Ihr die deutschen Rechnungsvorschriften beachten, welche unter anderem vorgeben, dass der Steuerbetrag auf der Rg. ausgewiesen werden muss, auch wenn es sich um ausländische Steuer handelt.

Quelle:

https://blog.taxdoo.com/one-stop-shop-2/

Wenn das stimmt (und Taxdoo weiss eigentlich wovon sie reden), dann wäre die jetzige Logik für diejenigen, die in 2020 oder in 2021 die Lieferschwelle von 10.000 noch nicht erreicht haben, die aktuelle Vorgehensweise in der WaWi falsch. Auch B2C Rechnungen ins EU Ausland sind demzufolge nämlich weiterhin mit 19% bzw. 7% zu erstellen.

Ich bin bisher auch nach Auskunft meines StB davon ausgegangen, dass ich nach einer Registrierung für OSS (und viele registrieren sich ja auch aus der Vorsicht heraus, nicht zu wissen, ob man die Schwelle möglicherweise erreicht) auch definitiv über OSS melden muss. Dem scheint aber nicht so zu sein.